TRIỂN VỌNG CÁC KÊNH ÐẦU TƯ NĂM 2023 THẾ NÀO?

Trước hết LeoX sẽ dành đoạn đầu để quán chiếu lại những quyết định của mình trong năm 2022. Sau đó sẽ chia sẻ góc nhìn của mình về bối cảnh đầu tư năm 2023 theo 3 góc zoom từ xa nhất tới gần nhất. Cuối cùng là triển vọng các loại tài sản trong bối cảnh đã phân tích, những điều cần lưu ý khi hoạch định kế hoạch đầu tư hay phân bổ tài sản. Bài viết sẽ khá dài, mọi người lưu lại để lúc có thời gian đọc và suy ngẫm nhé.

Nhìn lại những quyết định đầu tư năm 2022

Năm 2022 nếu coi không mất tiền đã là thành công thì có lẽ cũng tạm hài lòng với những quyết định mình đã đưa ra.

- Cụ thể là việc chuyển đổi thành công BÐS tỉnh và BÐS đầu cơ sang BÐS trung tâm và BÐS dòng tiền tại SG và HN. Thực ra thì việc chuyển đổi này LeoX đã nói và cũng đã thực hiện từ 2021 rồi, chẳng qua 2022 thực hiện thêm được 1 vụ chuyển đổi rất ư hợp lý nữa mà sẽ kể lại với các bạn ở 1 bài viết riêng sau bài này. Thanh khoản thị trường giảm sốc trong năm qua nhưng cơ bản là vẫn yên chí vì các BÐS này đều ở khu trung tâm, đáp ứng nhu cầu ở thật, có tạo ra dòng tiền cho thuê và quan trọng nhất là pháp lý chuẩn chỉnh.

- Ra khỏi chứng khoán từ cuối tháng 4/2022 sau khi viết bài này, dù nhận ra hơi trễ khiến bay mất phần lãi đã kiếm trước đó từ swing-trade con sóng commodities nhưng nhìn chung cũng vẫn là may mắn trong bối cảnh thê thảm nói chung của thị trường. Nếu không phải vẫn chờ đợi cuộc khủng hoảng này bấy lâu nay có lẽ đã không tỉnh để cắt mạnh tay như vậy, hoặc giả có ra được sớm mà không hiểu bối cảnh thì chắc sẽ ngây ngô lao vào bắt dao rơi. Liên tục trong 2022 LeoX đã nhấn mạnh đi nhấn mạnh lại rằng các đợt tăng chỉ là sóng hồi trong downtrend, nếu tính lướt sóng hồi thì ăn non thôi, còn muốn mua đầu tư dài hạn thì cứ từ từ.

- Giảm 1 nửa tỷ trọng vàng, không phải do có thay đổi gì với nhận định dài hạn về vàng mà đơn giản cần tăng tỷ trọng tiền mặt để cân lại tài chính và sẵn sàng cho cơ hội khác vì khi thanh khoản căng đét là lúc cần trữ tiền để đi săn tài sản giá rẻ.

- Ðứng ngoài cuộc cơn bão trái phiếu. Trái phiếu là chủ đề X-team đã liên tục đưa ra các cảnh báo về rủi ro trong năm 2021. Cảm thấy mình lải nhải bấy lâu (dù lúc đó thấy mọi người đón nhận không hào hứng lắm) nhưng hóa ra cũng không vô ích vì sau đó nhận được kha khá tin nhắn cả trong inbox lẫn trong bình luận các bài viết, ah cả trên trang testimonial của leox.vn nữa với lời nhắn cám ơn vì nhờ đọc những bài viết đó của X-team mà không mất tiền vào trái phiếu. Gia đình LeoX và một số bạn bè cũng vì nghe mình dọa nhiều mà đứng ngoài vòng xoáy của trái phiếu.

Ðấy, 2022 nếu coi không mất tiền là thành công thì có thể tạm hài lòng, vì dù sao cũng là 1 năm bão táp đối với hầu hết các loại tài sản sau làn sóng tăng dựng đứng nhờ bơm tiền.

Ngoài ra thì sự tập trung lớn nhất của LeoX trong 2022 là xây dựng các công cụ hỗ trợ cho đầu tư. Bối cảnh thị trường khó khăn, thay vì bám thị trường bằng mọi giá thì đi xây công cụ là vô cùng hợp lý. Với việc xây dựng thành công X-Smartcharts thì giờ đây LeoX đã rất sẵn sàng và vô cùng hào hứng để bắt đầu cho một chu kỳ mới. Ðấy cũng là một thành công của năm 2022 nếu coi dự án leox.vn là con đường số 6 trong đầu tư.

Tài sản của LeoX sau các thay đổi trong hiện giờ phân bổ 65% BÐS, 5% chứng khoán, 20% tiền mặt, 10% vàng. Vậy 2023 liệu tỷ lệ này sẽ thay đổi như thế nào?

Ðể trả lời cho câu hỏi này, LeoX sẽ review lại triển vọng kinh tế và triển vọng đầu tư theo từng loại tài sản trong phần dưới đây.

Bối cảnh lớn . (Chế độ zoom out max)

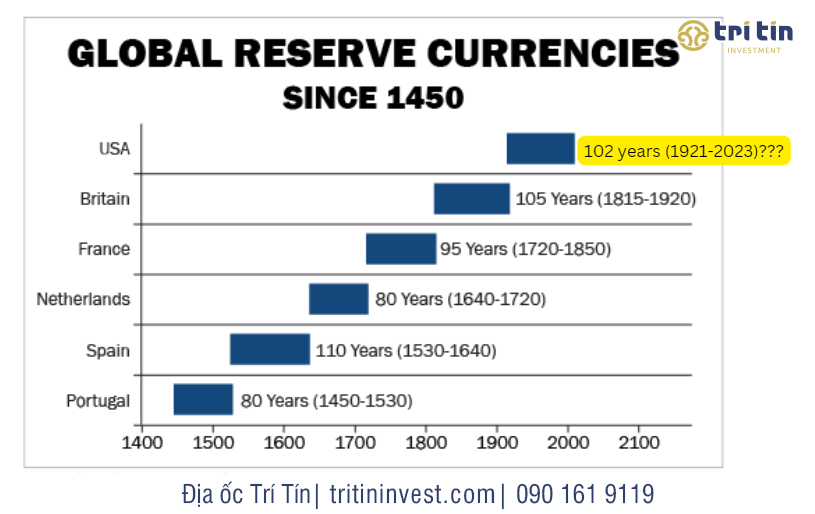

Những người theo dõi leox.vn trong một thời gian đủ dài đều biết rằng X-team nhất quán trong việc nhận định chúng ta đang ở cuối chu kỳ kinh tế (~ 10 năm) và rất có thể còn trùng với chu kỳ nợ lớn (chu kỳ lớn ~ 100 ) suốt từ năm 2020 tới nay.

Chu kỳ nợ lớn là chu kỳ mà có lẽ chẳng ai trong chúng ta có thể hình dung hay cảm nhận được vì nó quá dài với một đời người. Nhưng nếu chịu khó vọc lại lịch sử kinh tế , chính trị, xã hội, ta sẽ thấy nó đã xảy ra lặp đi lặp lại nhiều lần trong lịch sử, không trùng khớp chính xác về thời gian nhưng cùng đều có 1 mô tuýp tương tự nhau trong khoảng thời gian 90-110 năm.

Yếu tố kích hoạt thường là bởi các yếu tố địa chính trị tưởng chừng như ngẫu nhiên tác động tới kinh tế, nhưng bản chất đằng sau nó là chu kỳ nợ lớn đã đến lúc deleverage sau một quá trình tích lũy nợ kéo dài, là thời điểm sự đổi ngôi của các nền kinh tế lớn phải diễn ra, là sự mất cân bằng về lợi ích và khoảng cách giàu nghèo nới rộng gây ra những làn sóng ngầm bất mãn và phản kháng. Trong bối cảnh cuối chu kỳ đó sẽ có những sự kiện tưởng chừng như rất ngẫu nhiên nhưng bản chất đã được gieo nhân từ trước bằng những hành động trong quá khứ như 1 kiểu karma và lặp đi lặp lại.

Ai đó từng hỏi LeoX vậy khi ta biết cái pattern đó rồi thì chu kỳ đó sẽ dần thay đổi chứ, tại sao nó cứ lặp đi lặp lại mãi? Lý do là vì tâm lý của con người không thay đổi dù qua hàng ngàn năm lịch sử. Vẫn sẽ luôn là tâm lý bầy đàn đổ xô vào 1 thứ “đang ngon” rồi nhanh chóng tạo ra khủng hoảng thừa sau đó mà một sự điều chỉnh để cân bằng lành mạnh là cần thiết. Vẫn là tự tin tăng vay nợ để mở rộng vào lúc làm ăn được nhất nhưng lại thường là ở đỉnh rồi vỡ. Vẫn là sự mâu thuẫn, tranh giành lợi ích thường lại chỉ xảy ra khi khó khăn và làm cho khó khăn càng nhân lên gấp bội để cùng nhau đi xuống.

Ở 1 góc độ khác, không có gì là mãi mãi vì mọi thứ đều vận hành theo chu kỳ có lên có xuống, có thịnh có suy cũng như có ngày thì có đêm vậy. Có thể bạn sẽ thấy mơ hồ hoặc nghi hoặc chu kỳ là cái quái gì, góc độ tâm linh ah? Không phải vậy, từ 1 quốc gia hay 1 doanh nghiệp đều có chu kỳ thịnh suy.

Ví dụ như Bồ Ðào Nha là cường quốc mạnh nhất những năm 1400, sau đó là Tây Ban Nha thống trị những năm 1500 . Hà Lan những năm 1600 cho đến khi cuộc khủng hoảng hoa tuy lip diễn ra vào đầu thế kỷ 17. Tiếp đến là Pháp đóng vai trò nền kinh tế thống trị những năm 1700s – 1800s. Anh Quốc hưng thịnh nhất vào năm 1800 đến 1900s. Và từ 1900s tới nay là Mỹ – nền kinh tế số 1 đang đến thời kỳ cuối.

Với tuổi thọ chỉ 70 – 80 năm, bằng cái chớp mắt của vũ trụ, con người hiếm khi nào được chứng kiến những giai đoạn đổi ngôi như vậy để mà thấm thía hay có chút cảm giác nào về nó khi nhắc đến. Nhưng ở chế độ zoom out max, chúng ta đang ở 1 chu kỳ như thế – giai đoạn cuối chu kỳ lớn của sự bất ổn và đổi ngôi cả về kinh tế chính trị và xã hội xoay quanh chu kỳ nợ. Chúng ta đã chứng kiến chiến tranh thương mại Mỹ – Trung, covid 19 hoành hành, chiến tranh vũ khí Nga – Ukraina, khủng hoảng năng lượng Châu Âu và có lẽ sẽ còn chứng kiến thêm rất nhiều sự kiện nữa tác động sâu rộng tới kinh tế và chính trị trong những năm tới đây.

Ta đang không ở thời kỳ hưng thịnh khi nhìn vào chu kỳ lớn!

Bối cảnh năm 2023(chế độ zoom thường)

Với hàng loạt các đợt bơm tiền để hô hấp nhân tạo cho nền kinh tế khi covid 19 xảy ra, hầu hết các loại tài sản tăng phi mã từ giữa 2020 cho tới hết 2021.

Cuối 2021 dấu hiệu lạm phát bùng nổ buộc các chính sách kích thích phải thu hẹp lại. Thanh khoản thị trường căng thẳng khi cung tiền thu về đột ngột, lãi suất tăng khiến các khoản nợ mới không thu xếp được trong khi các khoản nợ đáo hạn bị thu room tín dụng.

Thị trường trái phiếu rúng động, thị trường các loại tài sản khác cũng thảm không kém khi đột ngột dòng máu bị thu về. Các index rơi trung bình cỡ 25-30%. FED vẫn không nao núng, không trì hoãn trong việc tăng lãi suất để chống lạm phát. Ðộng thái dứt khoát đáng ngạc nhiên này đẩy nền kinh tế lớn nhất thế giới dần rơi vào trạng thái suy thoái.

Yield curve inverted, đường cong lãi suất nghịch đảo – 1 trong những dấu hiệu của suy thoái đã âm liên tục trong 2022 ở mức nghiêm trọng hơn nhiều so với các cuộc khủng hoảng gần nhất như khủng hoảng dotcom năm 2000, khủng hoảng tài chính năm 2008.

Hình trên:

Tháng 6 năm 2000, yield curve inverted (< 0 ), sau đó SPX giảm 46%

Tháng 6 năm 2007, yield curve inverted (< 0) sau đó SPX giảm 52%

Tháng 2 năm 2022 yield curve invered (< 0) đến tận giờ vẫn âm chưa có dấu hiệu gì vòng lên, SPX cũng đã giảm cỡ 25%, liệu đã là giảm hết chưa?

Lạm phát không dễ dàng qua đi nhanh chóng kể cả khi các NHTW đã thu tiền về để đối phó với lạm phát. Vì sao ?

- Cung tiền có giảm nhưng mới chỉ giảm một tỷ lệ nhỏ so với những gì đã bơm ra. Không có lẽ nào ta cứ tiêu đi rồi trả nợ 1 phần nhỏ là ok xóa nợ phải không? Khoản nợ có thể ân hạn được từ chu kỳ kinh tế này (chu kỳ ngắn ~ 10 năm) sang chu kỳ khác, nhưng không có cách nào ân hạn mãi mãi.

- Cuối chu kỳ nợ lớn dẫn đến sự cắn xé tranh giành về quyền lực và dự trước một sự đổi ngôi không hề nhẹ nhàng. Covid như một phép thử của sự đứt gãy chuỗi cung ứng. Nhưng không có nghĩa covid qua đi rồi chuỗi cung ứng sẽ liền da lại như cũ. Hãy nhớ là trade war giữa Mỹ và Trung đã có trước khi covid 19 xảy ra, nghĩa là việc đứt gãy chuỗi cung ứng vẫn có thể tiếp diễn như 1 loại vũ khí chiến tranh ngay cả khi covid 19 đã đi qua. Ðứt gãy chuối cung ứng, thiếu hụt hàng hóa sẽ vẫn dẫn tới lạm phát.

- Năng lượng là một ẩn số đáng ngờ có thể thổi bùng lạm phát bất cứ lúc nào. Năng lượng hóa thạch đang dần được thay thế nhưng ở thời điểm chuyển giao khi thế giới vẫn phải dựa vào năng lượng này trong khi đầu tư lại bị thu hẹp sẽ bối cảnh thuận lợi để tạo nên “một phút huy hoàng trước khi chợt tắt” với động lực đến từ ý chí những bên tham gia cuộc chia bánh thời đại mới.

- Trung Quốc mở cửa trở lại có thể là một nguyên nhân khiến lực nhu cầu tăng trưởng và gây áp lực tăng giá hàng hóa.

Như vậy ta thấy, mặc dù kinh tế đang dần rơi vào suy thoái, nhưng FED không dám và không dễ gì đảo ngược lại trạng thái thắt chặt hiện tại vì rủi ro lạm phát luôn chực bùng lại. Cái giá phải trả là cùng nhau đi xuống, hard landing.

Còn bao giờ kết thúc quá trình hard – landing thì có lẽ FED cũng đang đau đầu, gồng quá có khi kinh tế ngạt thở chết toi, tương ứng với thập niên mất mát giống những năm 1930s. Mà sớm quá thì nhờn thuốc – lúc cần kích thích thì chả còn room đâu mà hạ. Quá trình hard landing này tính sai tiến lùi là lao xuống vực như chơi.

Ở một khía cạnh khác thì khủng hoảng lần này khá khác với những gì chúng ta đã trải nghiệm năm 2008. 2008 là một cú nổ cái bùm với hàng loạt những tên tuổi too big to fail. Còn đợt này thì nó dã man ở chỗ, không thấy cú nổ nào to cái bùm để dồn lực mà vá. Ðâu đó có vài vụ từ tin đồn phá sản của Evergrand – TQ hay Credit Swisse đang được hà hơi thổi ngạt tái cấu trúc. Nhưng còn bao nhiêu cái ngấp nghé ngưỡng đó nữa thì chưa hiển lộ. Nó cứ như những lỗ kim châm, cứ xì tí một khiến các công cụ bơm vá không biết đường nào mà lần.

Túm lại, ở chế độ zoom gần này, tương lai các tài sản phụ thuộc vào FED. Lúc nào FED quay xe, các ngân hàng TW khác cũng có khả năng quay xe, thanh khoản sẽ dễ thở hơn và các loại tài sản lại được bơm máu thay vì héo hon như hiện tại.

Nhưng điều đó không có nghĩa là chỉ cần FED hạ lãi suất là xong, mọi người đều vui. Việc hạ lãi suất nếu không thúc đẩy được kinh tế mà chỉ bơm vào giá tài sản thì sẽ chỉ là 1 đợt pumb and dumb mới. Lên để lấy đà xuống sâu hơn. Ở góc độ zoom này, không có viễn cảnh lạc quan tươi sáng, chỉ là kéo dài để ngày trả giá đến từ từ hay hard landing luôn.

Bối cảnh năm 2023(chế độ zoom in rất gần)

Ở chế độ zoom rất gần, đâu đó có những lớp chứng sĩ đã thấy ánh sáng cuối đường hầm và hò nhau bắt đáy “up trend thế kỷ”.

Nói là thấy ánh sáng cuối đường hầm thì cũng không có sai, vì bối cảnh hiện tại cho thấy có cái để hi vọng nếu chỉ nhìn được ở chế độ zoom gần và rất gần mà không hiểu bối cảnh của chế độ zoom xa. Cụ thể như trong bài “Chứng khoán tăng tích cực cuối năm, liệu có nên tham gia” mà LeoX viết trước kỳ nghỉ tết, LeoX đã nói trong ngắn hạn (cỡ 3 tháng), mối tương quan giữa rủi ro và lợi nhuận là không tệ khi mà:

- Thị trường sau các đợt giảm liên tiếp trong 2022 đã về mức định giá hấp dẫn trong lịch sử. Tại ngưỡng này, dòng tiền đã từng coi là rẻ nhiều lần trong quá khứ và ập vào giải cứu.

- Kinh tế đã ngấm đòn suy thoái, thanh khoản căng thẳng khiến thị trường nợ rúng động, sản xuất co hẹp đã khiến các nhà điều hành ít nhiều có động thái hỗ trợ thanh khoản để tránh đổ vỡ.

- Giá dầu ổn định ở mức nền 70-80 một thời gian khiến tâm lý cho rằng lạm phát đã đạt đỉnh và sẽ sớm qua.

- Kỳ vọng FED sớm hạ lãi suất khi lạm phát đã đạt đỉnh.

- Không có tin xấu nào mới có nghĩa là tin tốt.

Tất cả những điều trên đều hợp lý nếu ta không đặt nó vào bối cảnh khi nhìn từ chế độ zoom out max và zoom thường mà chỉ zoom in đúng vào đoạn hiện tại. Có nghĩa là, trong ngắn hạn có thể có đợt tăng nhưng không phải “up trend lịch sử” mà vẫn chỉ là sóng hồi trong down trend.

Ðâu mới là đáy thì phụ thuộc vào sự tác động từ chính sách xem hạ cánh cứng đến mức độ nào. Mặc dù định giá bây giờ đã là ở ngưỡng rẻ lịch sử, nhưng không có nghĩa là không thể rẻ hơn. Ðừng tin vào cú phục hồi hình chữ V hay uptrend ở giai đoạn này. Không có đâu. Ngay cả khi FED quyết định dừng tăng hay hạ lãi suất, thì đây cũng chỉ là một đợt tăng ngắn hạn, thay vì 3 tháng (kéo dài từ tháng 11), thì sẽ có thể là 6 tháng. Tăng để lấy đà giảm tiếp khi những vấn đề xấu thuộc về chu kỳ tiếp tục hiển lộ chứ không phải uptrend. Trường hợp tích cực nhất là thị trường sẽ không tạo đáy mới thấp hơn đáy đã thiết lập, nhưng vẫn là những đợt tăng giảm đan xen với mức độ dao động lớn.

Có tham gia tận dụng các sóng ngắn không là tùy vào chiến lược và cách đi của mỗi người. Quan điểm của LeoX là cân nhắc tỷ lệ giữa risk và reward, nếu reward khi đúng không lớn hơn gấp 3 lần risk khi sai thì không đáng để take. Việc zoom ra xa hơn và thậm chí zoom max giúp ta không bị ảo tưởng và ngộ nhận, kiểu như nhìn thấy cái tai voi bảo là cái quạt. Vấn đề là tầm nhìn ở chế độ zoom in vào cái tai voi thì làm sao nhìn được cả hình hài con voi?

Vậy đặt trong chế độ zoom đó các loại tài sản sẽ thế nào?

Bất động sản

Bất động sản: Sẽ tiếp tục khó khăn, chu kỳ đi xuống. Dòng vốn tắc nghẽn khi ngân hàng thu room tín dụng, thị trường trái phiếu bị thanh tra giám sát, lãi suất tăng thanh khoản dòng tiền khó, bế tắc trong pháp lý là những khó khăn đến từ phía nguồn cung.

Từ phía cầu, lãi cho vay mua nhà thả nổi tăng theo lãi suất khiến người mua chùn bước. Chưa kể đến việc thu nhập khả dụng suy giảm do bối cảnh khó khăn nói chung (lạm phát tăng, chi phí tăng, mất tiền vào trái phiếu, thua lỗ đầu tư …) cũng là những nguyên nhân tác động đến sức cầu.

Tuy vậy thì không thể phủ nhận rằng, nhu cầu nhà ở là nhu cầu thực và rất lớn được thúc đẩy bởi 3 yếu tố chính (i) Ðất nước nhỏ nhưng đông dân thuộc top thế giới (ii) Xu hướng tách ra ở riêng mạnh mẽ (iii) Sự trỗi dậy của nhóm trung lưu. Do đó mặc dù thị trường BÐS nói chung bước vào giai đoạn mùa đông nhưng BÐS đáp ứng nhu cầu ở thật này vẫn sẽ ổn.

Bối cảnh khan hiếm nguồn cung do tắc pháp lý và nguồn vốn khiến giá những dự án mới neo cao thì những dự án thứ cấp giá mềm đáp ứng nhu cầu ở thật, có khả năng tạo dòng tiền, pháp lý sổ đỏ chuẩn chỉnh lại là món hời.

Mặc dù mùa đông của thị trường BÐS đang đến nhưng cũng không ngoại trừ khả năng thị trường có những đợt dậy sóng cục bộ đến từ chính sách. Cũng giống như gói kích thích BÐS năm 2009 đã tạo ra làn sóng BÐS năm 2010, 2 năm sau khủng hoảng tài chính. Ðó là điều không chắc chắn, nhất là bối cảnh thượng tầng còn chưa xong. Tuy nhiên nếu nó xảy ra, đó là cơ hội để tái cơ cấu lại các khoản đầu tư BÐS theo hướng nói trên, vì mùa đông này khi đến sẽ kéo dài nhiều năm chứ không ngắn.

Vàng

Vàng là tài sản ưa thích của LeoX trong 2023 khi xét đến tương quan giữa rủi ro và lợi nhuận, có nghĩa là upside có tỉ lệ hấp dẫn so với downside, nói dân dã là đúng thì ăn nhiều mà sai thì mất ít.

Nếu như trong 2022 tỷ trọng vàng giảm để tăng tỷ trọng tiền mặt, thì số tiền mặt này LeoX dự định sẽ quay lại hoặc vào vàng hoặc vào cổ phiếu tùy vào kịch bản nào xảy ra.

Kinh tế học là một mạng nhện những yếu tố đan xen tác động qua lại lẫn nhau cả từ chủ quan và khách quan nên mặc dù trong dài hạn không cưỡng được xu hướng lớn, nhưng ngắn hạn lại vô cùng khó đoán, do đó ta nên mở mắt theo dõi thay vì và linh hoạt thay đổi thay vì fix cứng vào một kịch bản phán đoán nhưng đang dần bị xa rời thực tế.

Chu kỳ lớn của vàng bắt đầu từ cuối 2018 và đến nay vẫn đang tiếp diễn. Chu kỳ của vàng còn khi các bất ổn của chu kỳ còn, rủi ro lạm phát và suy thoái còn. Các bài viết về vàng LeoX đã viết từ năm 2018 tại link này và đến nay nó vẫn còn nguyên giá trị.

Nếu mọi người vẫn theo dõi tin tức thì chắc cũng biết các Ngân hàng trung ương đang âm thầm dự trữ vàng như biện pháp tự vệ khỏi sự mất giá của đồng USD. Chính phủ Nga đưa chính sách khuyến khích người dân dự trữ vàng cùng với đất nước như bỏ thuế VAT 20%, miễn thuế thu nhập cho người kiếm lợi nhuận từ vàng.

Trong năm 2022, người Nga đã mua hơn 50 tấn vàng miếng, gấp 10 lần so với năm 2021, chủ yếu là loại thanh 1 kg chiếm tới 60% số lượng. Ðây là động thái giảm phụ thuộc vào USD – đồng tiền dự trữ thế giới mà theo LeoX, đang đứng trước nguy cơ bị thay thế theo tính chu kỳ như đã viết trong bài này. Vàng đồng thời cũng là nơi cất giữ tài sản trong bối cảnh lạm phát và chiến tranh – bài học này đã lặp đi lặp lại rất nhiều trong lịch sử.

Rủi ro chính đầu tư vàng giai đoạn này là chi phí cơ hội, tức là nó chưa tăng do các tác động chủ quan từ chính sách trong khi lãi suất thì đang tăng. Ở Việt Nam còn có thêm rủi ro về chênh lệch giá so với giá thế giới. Tuy nhiên thì cùng với đó cũng là mức nền giá ổn định hơn, trong 2 năm qua dù giá vàng thế giới có cắm đầu thì giá vàng VN hầu như giảm rất ít.

Chứng khoán

Như đã nói trong những bài viết gần đây, quan điểm của LeoX là định giá đã về đến ngưỡng hợp lý, thể hiện trên số liệu định giá lịch sử PE PB toàn thị trường mà LeoX đã chia sẻ nhiều lần. Tuy vậy trong bối cảnh hiện tại, không phải là không thể rẻ hơn. Market can be irrational longer than investors can be rational.

Ở cuối chu kỳ, đừng trông đợi vào uptrend. Các đợt tăng của thị trường giai đoạn này thường sẽ ngắn 10-20%, tích cực thì biến động mạnh quanh 1 vùng nền tính theo năm, tiêu cực thì có thể tiếp tục phá đáy đã thiết lập. Trong cuộc họp hồi tháng 11/2022, 3/4 thành viên X-team đồng ý với kịch bản sẽ có đáy mới thấp hơn, chỉ có 1 người cho rằng tình hình vẫn tiêu cực nhưng đáy của chu kỳ đã được thiết lập.

Ðừng sợ lỡ cơ hội với chứng khoán giai đoạn này, cơ hội luôn ở phía trước, cũng đừng quá yêu một cổ phiếu nào vì cơ bản ở giai đoạn hiện tại. Chiến lược swing theo tháng sẽ hiệu quả hơn cầm dài. Nếu chỉ muốn tích lũy cổ phiếu và cầm dài hạn thì hãy chỉ mua vào những phiên thị trường tiêu cực và mua ít một. Bạn có thể sử dụng hệ chỉ báo sentiment trên leox.vn để xác định những giai đoạn thị trường có tâm lý tiêu cực sợ hãi.

Trái phiếu

Trái phiếu không phù hợp để đầu tư giai đoạn này vì 2 lý do.

Thứ nhất, cuối chu kỳ xác suất default của doanh nghiệp là cao, nhất là những DN có tính chu kỳ như BÐS. Ðiều này thực ra LeoX đã lải nhải suốt năm 2021 rồi. 2021 bố mẹ LeoX có mua trái phiếu nhưng chỉ mua trái phiếu Doji và nhắc bố mẹ say No với tất cả trái phiếu BÐS. Ðó là một quyết định sáng suốt khi năm 2022 khi hàng loạt TP BÐS bất ổn. Lúc này ông bà mới thở phào vì bụt chùa nhà cũng có thiêng.

Thứ hai, trái phiếu không phải loại tài sản phù hợp trong bối cảnh lãi suất tăng. Giá trị trái phiếu tỷ lệ nghịch với lãi suất, lãi suất giảm trái phiếu tăng giá trị, ngoài trái tức cố định bán còn có lãi. Nhưng ngược lại, trái phiếu sẽ mất giá trị khi lãi suất tăng. Tức là nếu cần bán trước hạn và lãi suất tăng thì sẽ phải bán lỗ trái phiếu.

Thực ra đôi lúc trên thị trường cũng có những trái phiếu bán tháo vì nhà đầu tư hoảng loạn thu tiền về. Ðôi lúc thấy trái phiếu 1 số doanh nghiệp ổn có lãi suất bán lại lên tới hơn 2% thì cũng là lựa chọn không tệ. Tuy nhiên đòi hỏi bạn cần đánh giá được xác suất default của Doanh nghiệp cũng như chịu khó săn.

Gửi tiết kiệm

Khi trend lãi suất vẫn đang là tăng, cách tốt nhất là chọn kỳ hạn ngắn và chờ roll ở lãi suất cao hơn. Cách chọn kỳ hạn tối ưu LeoX đã viết trong bài này. Hiện giờ kỳ hạn 6 tháng là tối ưu nhất ở thời điểm hiện tại. Nếu cần thanh khoản cao hơn để chờ cơ hội đầu tư khác thì gửi 1 tháng thôi hoặc có thể tham khảo các sản phẩm mới của ngân hàng cho linh hoạt rút tính lãi theo ngày.

Trong bối cảnh hiện tại, duy trì một tỷ lệ tiền là cần thiết để chủ động khi có cơ hội vì khi thị trường giai đoạn này thường sẽ có những cơ hội giá rẻ kiểu món hời trên trời rơi xuống khi người bán bị mất thanh khoản.

Tránh tham gia các kiểu cho vay tín chấp peer to peer, tham gia các app huy động mà đằng sau thực ra để cho vay peer to peer vì đây là giai đoạn nợ xấu âm ỉ chờ bùng nổ.

Người kinh doanh

Những bạn đang làm kinh doanh nên tính phương án cho trường hợp xấu nhất. Chuẩn bị thanh khoản dư gấp đôi so với nhu cầu trong trường hợp xấu nếu muốn mở rộng kinh doanh hay đầu tư mới giai đoạn này.

Bối cảnh hiện tại theo như LeoX quan sát, hầu hết mọi người ít nhiều bị ảnh hưởng tới hầu bao, thu nhập khả dụng, không phải vì mất việc giảm lương trong làn sóng cắt giảm nhân sự, thì cũng là mất tiền vào đầu tư, kẹp thanh khoản trong BÐS và các khoản nợ mua nhà. Tối thứ 7 đi bộ quanh quanh mà thấy hàng quán ế chỏng chơ. Mấy người bạn LeoX làm du lịch và bán lẻ cũng thừa nhận sức mua rất yếu. Du lịch số tăng trưởng tưởng cao nhưng không bằng 1/5 so với thời trước covid.

Trên đây là góc nhìn của LeoX về các loại tài sản trong năm 2023, hi vọng sẽ giúp các bạn định hướng tốt hơn cho kế hoạch phân bổ tài sản, tìm kiếm cơ hội và quản lý rủi ro trong đầu tư. Cách tiếp cận với đầu tư của mỗi người có thể không giống nhau, nhưng chúng ta đều chịu tác động không cưỡng lại được của chu kỳ kinh tế. Việc mở to mắt nhìn vào dữ liệu thực tế để bắt sóng chu kỳ, đi theo nhịp đập của chu kỳ sẽ giúp chúng ta không đặt ra những kế hoạch hay phán đoán phi thực tế. Chúc các bạn một năm đầu tư thành công.

Nguồn: leox.vn

Tham gia thảo luận