Cuộc chiến 15 tỷ USD của quốc gia ĐNÁ với Apple: Bị đánh giá là còn quá ‘non trẻ’ cho tham vọng trở thành trung tâm sản xuất công nghệ mới trong khu vực

Nguồn tin của Nikkei cho hay Apple vẫn chưa muốn đưa hoạt động sản xuất tại địa phương vào quốc gia ĐNÁ này vì một lý do.

Bộ trưởng Công nghiệp Indonesia Agus Gumiwang Kartasasmita đã từng dẫn chứng số liệu Apple đã đầu tư hơn 244 tỷ Rupiah, tương đương 15 tỷ USD cho các cơ sở sản xuất tại một nước láng giềng. Để so sánh, tại Indonesia, nhà sản xuất iPhone mới đầu tư 1,5 tỷ Rupiah cho học viện dành cho nhà phát triển.

Đây là lý do chính khiến quốc gia Đông Nam Á (ĐNÁ) này từ chối khoản đầu tư 100 triệu USD của Apple để dỡ bỏ lệnh cấm bán iPhone 16 khi cho rằng số tiền này “không công bằng”.

Hiện Apple được cho là đang phải đàm phán nâng con số lên 1 tỷ USD kèm các điều kiện xây nhà máy mới.

Theo tờ Nikkei Asian Review, việc Apple không có nhà máy sản xuất tại Indonesia tương tự như Samsung hay Oppo đã khiến chính phủ không hài lòng khi đang cố gắng trở thành trung tâm sản xuất công nghệ mới của khu vực.

Non trẻ

Theo chuyên gia phân tích công nghệ Sheng Win Chow của Canalys, việc gây áp lực của Indonesia là một động thái thông minh bởi nếu không sẽ không có động lực thực sự nào cho các doanh nghiệp đầu tư. Chính phủ Indonesia hy vọng sẽ xây dựng từ việc lắp ráp tại địa phương để phát triển chuỗi cung ứng điện thoại thông minh toàn diện hơn trong tương lai.

Thế nhưng tờ Nikkei cho rằng tham vọng này không hề dễ thực hiện bởi chuỗi cung ứng hoàn thiện không thể xây dựng trong một sớm một chiều và nhiều thương hiệu chỉ thực hiện lắp ráp cuối cùng tại Indonesia, điều này có nghĩa là phần lớn các thành phần và bộ phận vẫn được nhập khẩu từ Trung Quốc.

Báo cáo phân tích của Nikkei về danh sách các nhà cung cấp cho thấy chỉ có một nhà cung cấp được chứng nhận của Apple tại Indonesia sản xuất các thành phần thụ động cho công ty Mỹ này. Còn lại vẫn phải nhập khẩu.

Hơn nữa, vị trí địa lý của Indonesia là một lý do khiến chuỗi cung ứng của nước này còn khá “non trẻ” (Nascent) khi có quá nhiều đảo, gây khó khăn trong việc tạo ra và mở rộng một cụm chuỗi cung ứng có hiệu quả tốt.

Đồng quan điểm, chủ tịch T.H. Tung của Pegatron, một nhà sản xuất thiết bị điện tử đã xây dựng các cơ sở sản xuất tại Batam vào năm 2018 vì ảnh hưởng chiến tranh thương mại Mỹ-Trung, cho biết Indonesia là điểm đến quan trọng trong chiến lược đa dạng hóa chuỗi cung ứng của công ty.

Thế nhưng theo ông Tung, việc có quá nhiều hòn đảo khiến công ty gặp khó trong kế hoạch mở rộng chuỗi cung ứng.

Nguồn tin của Nikkei cho hay Apple vẫn chưa muốn đưa hoạt động sản xuất tại địa phương vào hoạt động vì những lo ngại tương tự.

Gã khổng lồ công nghệ Mỹ này đã yêu cầu các nhà cung cấp thành lập các cơ sở sản xuất mới tại Việt Nam, Thái Lan và Ấn Độ nhưng chưa có tên Indonesia. Nguyên nhân chính là việc mở rộng sang một địa điểm khác có thể tốn kém và mất thời gian cho cả hai bên.

Hơn nữa, Indonesia không phải là quốc gia duy nhất chào đón đầu tư công nghệ.

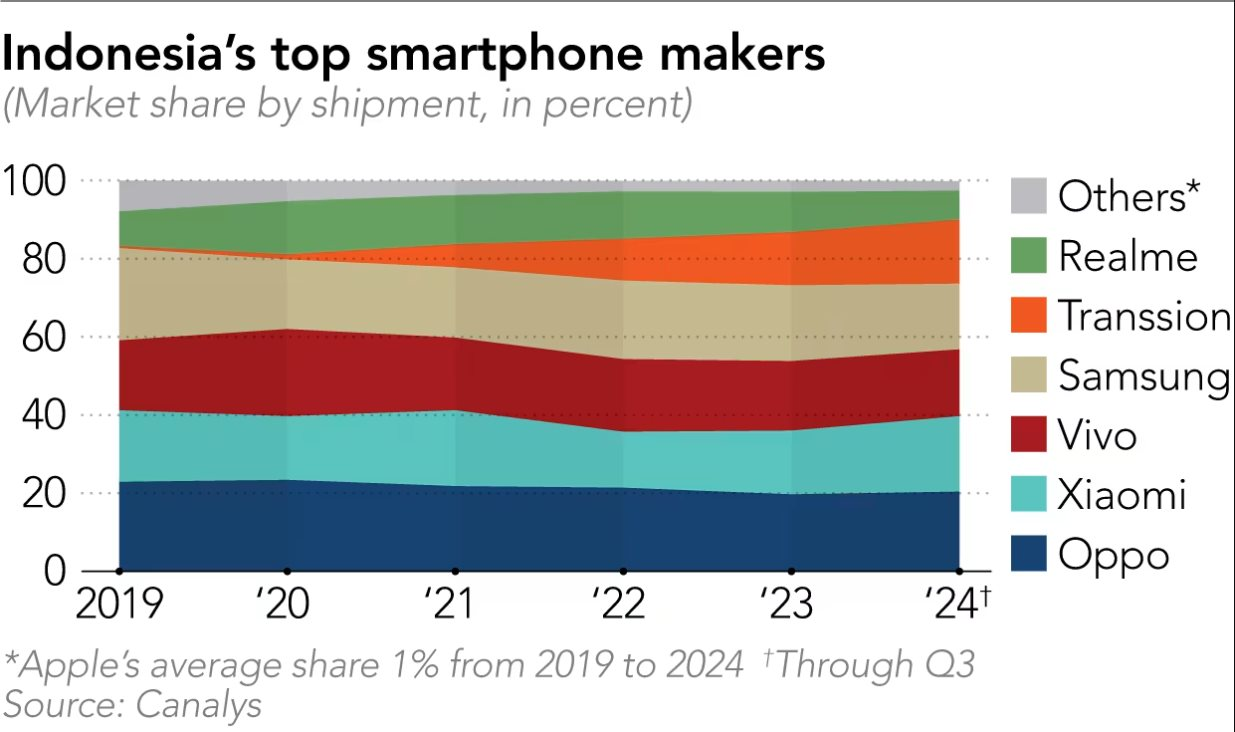

Thị phần điện thoại tại Indonesia (%). Apple chỉ chiếm 1% trong khoảng 2019-2024

Chuyên gia Chow cho hay tham vọng của chính phủ có thể biến đất nước này trở thành trung tâm sản xuất khu vực do thị trường lớn và tiềm năng xuất khẩu.

“Tuy nhiên, chắc chắn có sự cạnh tranh giữa các thị trường lớn đối với loại hình đầu tư trực tiếp nước ngoài này, ví dụ như cạnh tranh từ Ấn Độ”, chuyên gia Chow nhận định.

Trong khi Apple đặt mục tiêu tăng sản lượng iPhone tại Ấn Độ, đồng thời yêu cầu các nhà cung cấp chuyển một số hoạt động sản xuất AirPods, iPad, Apple Watch và MacBook sang Việt Nam thì Microsoft, HP, Dell và Amazon cũng yêu cầu các nhà cung cấp chuyển năng lực sang Việt Nam hoặc Thái Lan, giúp các quốc gia này hình thành hệ sinh thái chuỗi cung ứng mới bên ngoài Trung Quốc.

“Tương tự như Ấn Độ, các nước như Indonesia và khối ASEAN đều muốn các công ty công nghệ không chỉ chuyển quy trình lắp ráp cấp thấp mà còn đưa nhiều linh kiện và bộ phận có giá trị cao hơn vào nước họ. Hơn hết, họ muốn nhiều nhà cung cấp địa phương tham gia vào chuỗi cung ứng công nghệ hơn thay vì chỉ có các nhà cung cấp Trung Quốc, đồng thời tận dụng cơ hội để phát triển năng lực sản xuất”, chuyên gia phân tích Chiu Shih Fang tại Viện Nghiên cứu Kinh tế TIER cho hay.

Trong khi tính khả thi về việc xây dựng một chuỗi cung ứng hoàn chỉnh vẫn còn là câu hỏi thì dường như không nhiều người nghi vấn về tiềm năng xây dựng thị trường bán hàng tại ĐNÁ, khi dân số tại đây tương đối trẻ và sức mua dự kiến sẽ tăng.

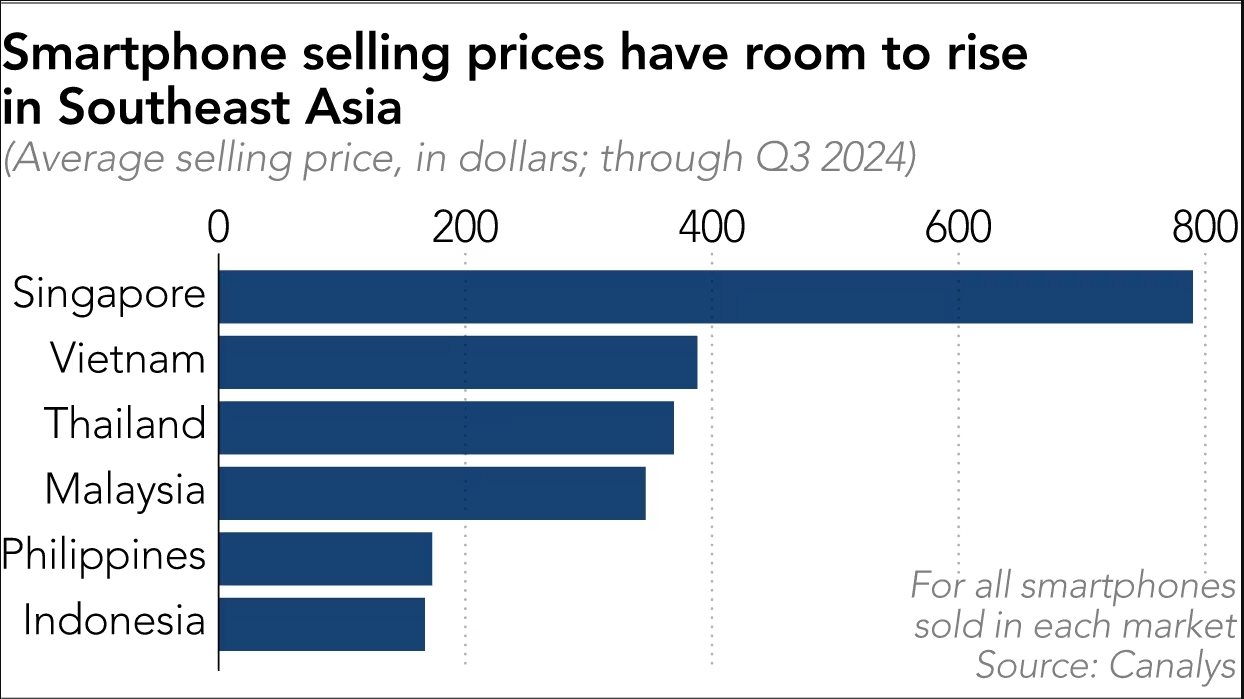

Ví dụ, số liệu của Canalys cho thấy giá bán điện thoại thông minh trung bình ở Indonesia chỉ khoảng 167 USD. Các nước láng giềng như Malaysia, Thái Lan và Việt Nam có giá trên 300 USD còn các thị trường trưởng thành hơn ở châu Á như Singapore và Nhật Bản có giá trung bình lần lượt là 790 USD và 703 USD.

Hiện nhiều thương hiệu đang đặt cược rằng các thị trường mới nổi sẽ phát triển mạnh nhu cầu tiêu dùng khi tầng lớp trung lưu của họ phát triển.

Giá điện thoại bình quân tại các nước ĐNÁ (USD)

Tận dụng thời cơ

Tại một căn phòng ở Tangerang cách thủ đô Jakarta-Indonesia một giờ lái xe là cụm nhà máy với 50 trạm chuyên dụng, có thể hoàn thành một chiếc điện thoại chỉ trong 500 giây hoặc khoảng tám phút.

Cách đây 10 năm, đây chỉ là một nhà máy nhỏ thuộc sở hữu của hãng sản xuất điện thoại thông minh Trung Quốc Oppo, nhưng mọi chuyện đang dần chuyển biến.

“Vào thời điểm đó, không có nhà máy điện thoại thông minh nào ở Indonesia … và không có cái gọi là ngành công nghiệp điện thoại thông minh ở đây. Thế nhưng ngành công nghiệp này đã trở thành một trong những ngành nghề phổ biến nhất đối với các kỹ sư trẻ tại Indonesia”, giám đốc phát triển sản phẩm của Oppo Dwiputera nhớ lại.

Với hơn 1.000 nhân viên, cơ sở tại Tangerang hiện là một trong những trung tâm sản xuất điện thoại thông minh ở nước ngoài lớn nhất của Oppo, chỉ đứng sau Ấn Độ. Việc đặt cược lớn vào sản xuất tại địa phương đã giúp nhà sản xuất điện thoại thông minh này củng cố vị thế là thương hiệu hàng đầu tại quốc gia đông dân nhất ĐNÁ.

Các đối thủ cạnh tranh khác cũng đã nhảy vào, bao gồm các nhà sản xuất Trung Quốc như Vivo và Xiaomi, Samsung của Hàn Quốc hay thậm chí Apple đều đang tìm kiếm động lực tăng trưởng mới khi các thị trường như Trung Quốc, Châu Âu giảm tốc.

Chính sự quan tâm dồn dập đến thị trường Indonesia là cơ hội hoàn hảo để chính phủ thúc đẩy ngành công nghiệp địa phương bằng cách yêu cầu các thương hiệu lớn muốn bán sản phẩm tại đây thì phải tăng cường nội địa hóa.

Với lợi thế đông dân và thị trường lớn, những thương hiệu như Oppo đã tuân thủ nhằm đảm bảo doanh số tại Indonesia. Tuy nhiên cuộc chiến với Apple lại đang cho thấy không phải lúc nào quốc gia này cũng suôn sẻ trong việc yêu cầu gia tăng nội địa hóa để trở thành trung tâm sản xuất công nghệ mới của khu vực.

Theo dữ liệu từ Canalys, hãng Oppo đã dẫn đầu thị phần tại Indonesia với hơn 20% trong 3 quý đầu năm 2024, tiếp đến là Xiaomi, Vivo, Samsung và Transsion. Tập đoàn Apple chiếm khoảng 1% thị phần tại Indonesia.

Để bán điện thoại thông minh tại Indonesia, chính phủ đã yêu cầu ít nhất 35% linh kiện sản phẩm phải có nguồn gốc địa phương. Hãng Oppo cho biết điện thoại của họ có khoảng 36% đến 37% linh kiện nội địa, bao gồm pin, bộ chuyển đổi và phần mềm.

Tương tự như Oppo, hãng Vivo cũng vận hành các nhà máy lắp ráp điện thoại thông minh tại Tangerang, trong khi Xiaomi và Transsion có các đối tác sản xuất khác tại địa phương như Sat Nusapersada, Yifang C.M.E. và Adi Reka Mandiri.

Trong khi đó, Samsung cũng vận hành một nhà máy tại Cikarang, một thành phố công nghiệp khác ở phía đông Jakarta.

Ngược lại, nhà sản xuất iPhone không có nhà máy nào để hoàn thiện sản phẩm tại Indonesia. Thay vào đó, Apple đã đáp ứng yêu cầu về nội dung địa phương thông qua một cơ chế thay thế, đầu tư vào phát triển nhân tài địa phương.

Tuy nhiên Indonesia vẫn chưa hài lòng với điều này và vào cuối tháng 10/2024, chính phủ đã hoãn việc cấp phép bán iPhone 16 với lý do Apple đã không thực hiện được khoản đầu tư đã hứa tại quốc gia này. Kể từ đó, hai bên đã đàm phán để giải quyết vấn đề, với việc chính phủ yêu cầu các cam kết lớn hơn cũng như đầu tư vào sản xuất tại địa phương chứ không chỉ phát triển nhân tài.

“Nếu bất kỳ thương hiệu nào muốn có mặt ở ĐNÁ thì không thể bỏ qua Indonesia do có tầm quan trọng chiến lược rất lớn từ dân số đông. Trong khi thị trường này cung cấp cho các thương hiệu một cơ sở để phát triển thì ngược lại, chính phủ Indonesia cũng nhận thức được lợi thế dân số của mình”, chuyên gia Chow cho biết.

*Nguồn: Nikkei

|

MỜI MUA ĐẤT NỀN TÂY NINH

|

|

Tham gia thảo luận