MỸ CHỈ GIẢI CỨU NGƯỜI GỬI TIỀN, BỎ MẶC CỔ ĐÔNG VÀ TRÁI CHỦ NGÂN HÀNG SVB

Các ngân hàng chịu chi phí giải cứu người gửi tiền

Trong thông cáo chung cuối ngày 12/3, Chủ tịch Cục Dự trữ Liên bang (Fed) Jerome Powell, Bộ trưởng Tài chính Janet Yellen, và Chủ tịch Tổ chức Bảo hiểm Tiền gửi Liên bang (FDIC) Martin Gruenberg cho biết tất cả người gửi tiền tại hai ngân hàng Silicon Valley Bank (SVB) và Signature Bank đều được bảo vệ hoàn toàn, không cần lo lắng về hạn mức bảo hiểm thông thường của FDIC là 250.000 USD/người/loại tài khoản tại mỗi ngân hàng.

Một quan chức cấp cao của Bộ Tài chính Mỹ chia sẻ với CNBC: “Đối với những ngân hàng bị tiếp quản, FDIC sẽ dùng tiền trong Quỹ Bảo hiểm Tiền gửi để đảm bảo rằng tất cả người gửi tiền đều được bảo vệ toàn bộ”.

“Quỹ Bảo hiểm Tiền gửi đang gánh rủi ro, đây không phải là tiền thuế của người dân”, vị quan chức Bộ Tài chính nói thêm.

Thông cáo chung từ Fed, FDIC, và Bộ Tài chính cũng nêu rõ: “Người dân đóng thuế sẽ không phải chịu bất cứ thiệt hại nào”. Tổng thống Joe Biden khẳng định việc sử dụng tới Quỹ Bảo hiểm Tiền gửi sẽ đảm bảo rằng “tiền thuế của nhân dân sẽ không phải chịu rủi ro”.

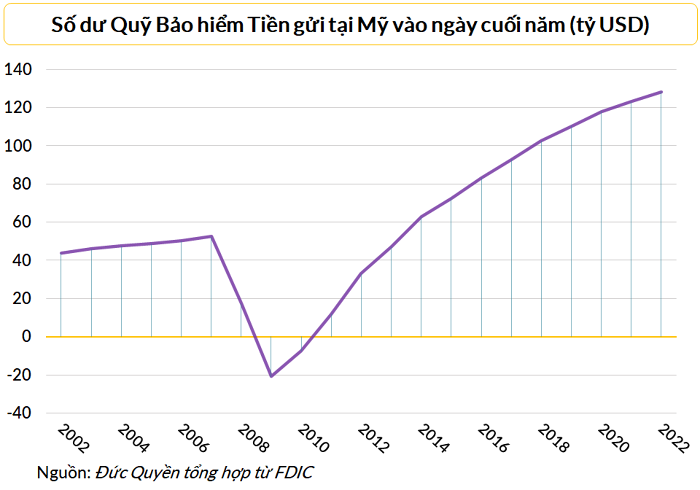

Theo thống kê đến cuối năm 2022, chỉ khoảng 11% trong tổng số 175 tỷ USD tiền gửi của SVB là thuộc diện được FDIC bảo hiểm. Cùng thời điểm này, số dư của Quỹ Bảo hiểm Tiền gửi là 128 tỷ USD, dư sức để chi trả cho số tiền gửi được bảo hiểm tại SVB, nhưng không đủ để thanh toán tất cả, vậy FDIC sẽ lấy nguồn bổ sung từ đâu?

Quỹ Bảo hiểm Tiền gửi của Mỹ hiện có hơn 128 tỷ USD.

“Những thiệt hại mà Quỹ Bảo hiểm Tiền gửi phải chịu khi hỗ trợ cả những người gửi tiền không bảo hiểm sẽ được bù đắp thông qua việc thu phí đặc biệt từ các ngân hàng, theo quy định của luật”, thông cáo chung của Fed, FDIC và Bộ Tài chính cho hay.

FDIC tính toán và thu phí bảo hiểm tiền gửi hàng quý, dựa theo quy mô hoạt động và mức độ rủi ro của các ngân hàng. FDIC không sử dụng tiền thuế của người dân và doanh nghiệp. Bên đóng phí bảo hiểm cho FDIC là các ngân hàng, không phải người gửi tiền.

Khi FDIC sử dụng quỹ bảo hiểm để bảo vệ cho toàn bộ người gửi tiền của SVB và Signature Banks, nguồn gốc số tiền này là do các ngân hàng đóng góp.

FDIC tính toán phí bảo hiểm bằng cách lấy tỷ lệ đóng bảo hiểm nhân với tài sản được bảo hiểm, các thừa số này được FDIC xác định hàng quý.

Từ năm 1935 đến 2010, tài sản được bảo hiểm của một ngân hàng gần bằng tổng tiền gửi trong nước. Tuy nhiên, theo yêu cầu của Đạo luật Bảo vệ Người tiêu dùng và Cải cách Phố Wall năm 2010 (hay còn gọi là Luật Dodd-Frank), FDIC xác định tài sản được bảo hiểm là tổng tài sản hợp nhất trung bình, trừ đi vốn chủ sở hữu trung bình.

Nói cách khác, ngân hàng phải trả phí bảo hiểm tính theo toàn bộ nợ phải trả, chứ không chỉ đơn thuần là số dư tiền gửi.

Trong mối quan hệ ba bên FDIC – ngân hàng – người gửi tiền, tất cả đều có lợi: FDIC thu được phí bảo hiểm để thực hiện nhiệm vụ ổn định tài chính, người gửi tiền cảm thấy an toàn hơn khi để tiền trong các tổ chức được FDIC bảo hiểm, còn các ngân hàng được khách hàng tin tưởng và gửi tiền nhiều hơn.

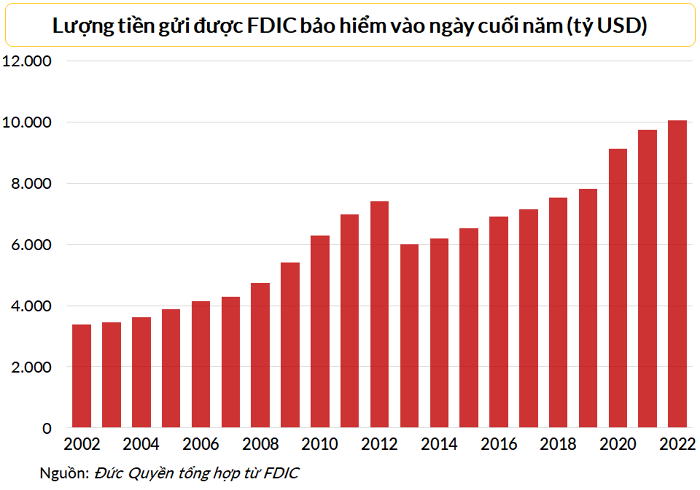

Các ngân hàng và tổ chức tài chính tại Mỹ có hơn 10.000 tỷ USD tiền gửi đang được FDIC bảo hiểm.

Trong khi người gửi tiền được bảo hiểm toàn bộ, kể cả số tiền gửi vượt mức bảo hiểm 250.000 USD thông thường, các chủ sở hữu và chủ nợ khác của SVB lại có nguy cơ mất trắng.

Thông cáo chung ngày 12/3 của Fed, FDIC và Bộ Tài chính Mỹ viết rõ: “Chủ sở hữu và một số chủ nợ không có tài sản bảo đảm sẽ không được bảo vệ. Các lãnh đạo cấp cao cũng đã bị loại bỏ khỏi ngân hàng”.

Một quan chức của Bộ Tài chính trả lời hãng tin CNBC: “Các ngân hàng không được giải cứu … chỉ có người gửi tiền là đang được bảo vệ”.

“Cổ đông và trái chủ đang phải chịu thiệt hại. Họ đã chấp nhận rủi ro khi nắm giữ chứng khoán và họ sẽ phải chịu lỗ”, vị quan chức Bộ Tài chính nói thêm.

Trong cuộc khủng hoảng tài chính 2008, chính phủ Mỹ đã dùng tiền thuế của người dân để giải cứu hàng loạt tập đoàn tài chính khỏi phá sản như Goldman Sachs, Morgan Stanley, AIG, …. Fed cũng hạ lãi suất về gần 0 và liên tục bơm thanh khoản để giúp nhiều ngân hàng không sụp đổ.

Hành động này đã vấp phải sự chỉ trích dữ dội của nhiều chính trị gia cũng như công chúng Mỹ, vì trong khi hàng chục triệu người dân Mỹ mất việc làm và bị ngân hàng tịch thu nhà cửa, thì giới chủ của các ngân hàng – những người trực tiếp gây ra cuộc khủng hoảng – lại được chính phủ hỗ trợ hàng trăm tỷ USD.

Một trong những lo ngại chính khi bơm vốn cứu các ngân hàng này là vấn đề rủi ro đạo đức: Các ông bà chủ ngân hàng cứ việc làm ăn mạo hiểm, nếu có lợi nhuận khủng thì chia nhau, nếu thua lỗ và sắp sụp đổ thì có chính phủ ra tay cứu.

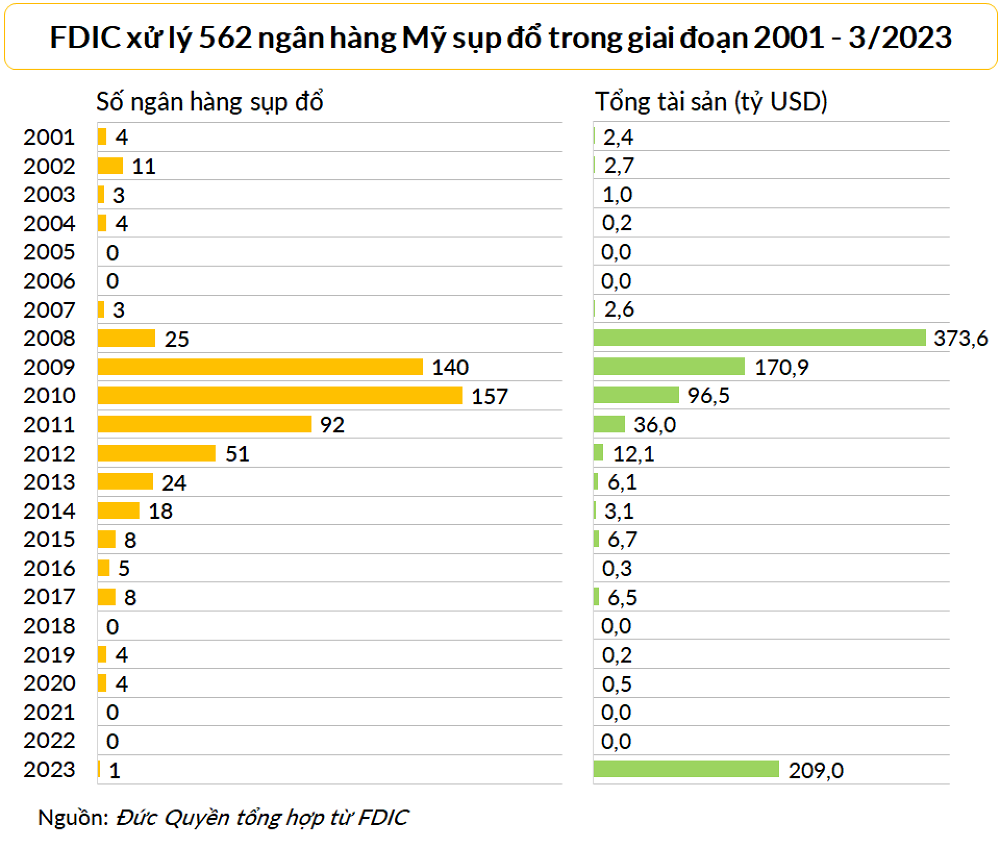

SVB là ngân hàng đầu tiên sụp đổ kể từ cuối năm 2020. Trong cuộc khủng hoảng tài chính 2008 – 2010, có tới hàng trăm ngân hàng đổ vỡ, con số thực tế sẽ còn cao hơn nhiều nếu Quốc hội và chính phủ Mỹ không dùng tiền thuế của dân để giải cứu các ngân hàng.

Đến năm 2023 này, chính quyền Tổng thống Joe Biden không muốn lặp lại kịch bản cũ nên đã tuyên bố rõ ràng rằng sẽ chỉ giải cứu người gửi tiền, còn các cổ đông và trái chủ ngân hàng phải chấp nhận rủi ro. Các ngân hàng như SVB hay Signature Bank có thể sẽ phá sản, chủ sở hữu và nhiều chủ nợ có thể sẽ mất trắng, nhưng người gửi tiền không bị thiệt hại.

Tuy nhiên, việc chỉ cứu người gửi tiền cũng tiềm ẩn vấn đề rủi ro đạo đức: Người gửi tiền cứ việc chọn những ngân hàng mời chào mức lãi suất cao, bất kể mức độ rủi ro ra sao. Nếu ngân hàng sống sót và trả gốc + lãi đầy đủ thì người gửi tiền được hưởng, nếu ngân hàng sụp đổ thì lại có người khác ra tay cứu.

Theo Wall Street Journal, trong quý IV/2022, một ngân hàng quy mô lớn như Bank of America trả lãi suất trung bình chỉ 0,96%/năm. Mức bình quân của toàn ngành ngân hàng Mỹ là 1,17%, trong khi SVB sẵn sàng trả lãi suất lên tới 2,33%.

Theo Doanh Nghiệp & Kinh Doanh

|

MỜI MUA ĐẤT NỀN TÂY NINH

|

|

Tham gia thảo luận